A la hora de la contratación de cualquier tipo de producto financiero, a un usuario medio le van a surgir dudas, es inevitable, si encima este producto es un fondo de inversión, no excesivamente claro en cuanto sus funcionamientos internos, a sus políticas de estrategia inversora, a las diferentes familias que lo componen etc. las dudas pueden ser mucho mayores.

Nosotros trataremos de plantear de manera muy básica algunas de las principales dudas con respuestas muy simples y directas esperando ayudar a quienes deseen acercarse por primera vez a los fondos de inversión.

¿Cuánto tiempo tengo que permanecer en un fondo para que sea rentable?

Algo que vamos a repetir bastantes veces en estos consejos es simple pero realista y nos ayudará a entender todo lo demás; un fondo no es un depósito como te mostramos en ese enlace. La permanencia en un fondo de inversión va a depender fundamentalmente del propio inversor, un fondo no va a limitar la entrada y salida del mismo, algo que podemos hacer en una semana, en un mes, en un año, o en simplemente días, lo importante es determinar qué es lo que nos interesa realmente y qué es lo acorde a la estrategia inversora que sigue ese producto. La salvedad aquí sería la de los fondos garantizados que, estos sí, nos van a exigir un periodo de permanencia.

¿Cuánto dinero tengo que poner para invertir en un fondo de inversión?

Pues probablemente y de media menos de lo que usted piensa. Es cierto que algunos fondos muy especializados, o fondos de inversión muy concretos, pueden pedir una aportación inicial determinada, algunas elevadas, pero lo cierto es que la media son muy asequibles, con aportaciones iniciales realmente bajas y asequibles para prácticamente todos los bolsillos.

¿Tengo la rentabilidad garantizada?

No. Ni siquiera podemos afirmar que en todos los fondos garantizados la rentabilidad garantizada (que ésta sí existe) sea por el total de las aportaciones, ya que, se le pueden plantear opciones diferentes en las que el producto participe de una parte garantizada y una parte variable.

En el resto de fondos de inversión no sólo no se participa de una rentabilidad garantizada, sino que a medida que las estrategias invasoras se van volviendo más agresivas, no existe tampoco ninguna garantía sobre el capital aportado, algo que, volvemos a lo mismo, sólo ocurriría en el caso de los fondos garantizados (y con determinados matices)

¿Tendré muchas comisiones?

Dependerá del producto en concreto, y por supuesto dependerá de la oferta que la entidad emisora le haga. Las comisiones en un fondo de inversión puede ser realmente muchas y alcanzar a muchos aspectos diferentes, por ello en este tipo de productos la comparación en el apartado de las comisiones es básicamente fundamental.

En este post te desvelamos los riesgos de la renta fija

¿Qué fondos son los más rentables?

Cuidado, no debemos confundir los fondos con mayores opciones de techo de rentabilidad, con un fondo de inversión que pueda resultar más rentable a nuestro bolsillo. En los primeros obviamente las rentas variables cuanto más agresivas mejor serán las que puedan presentar mayores techos de posibilidad de rentabilidades, pero, a la vez son los que mayor proporción de posibilidad de pérdidas poseen. Realmente la rentabilidad final no debemos medirla exclusivamente por la remuneración sino por el conjunto de elementos por lo que contratamos el producto; nivel de gastos, posibilidad de rentabilidad, nivel de riesgo…

este otro artículo analizamos si los fondos de inversión son adecuados o no para todos los perfiles de usuario

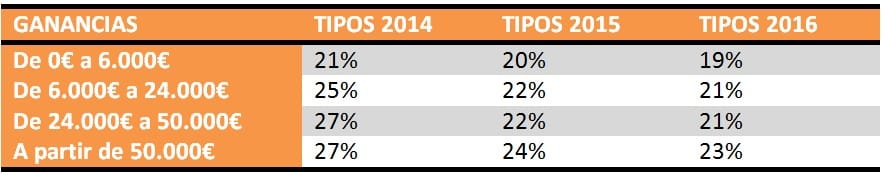

¿Tendré un tratamiento fiscal diferenciado?

No. El producto a la hora de los reembolsos se verá obligado a practicar una retención del 21% (excepto Navarra donde se aplica un 20%) sobre la ganancia patrimonial, existiendo la salvedad de la realización de las operaciones por los sujetos pasivos de IRPF y, sea destinada cumpliendo los requisitos exigidos a la compra de nuevas participaciones o acciones. El traspaso entre un fondo de inversión y otro no presenta ningún tipo de acción fiscal ya que no se realiza una venta de participaciones.

¿Cómo es la liquidez de los fondos?

Excepto en el caso de determinados fondos garantizados la liquidez es total e inmediata, una vez realizada la venta de las participaciones el dinero no debiera tardar más de un día en ser reembolsado la cuenta del usuario.

¿Porqué diversificar los fondos de inversión?

No es una regla escrita, no es una obligación, sin embargo la diversificación va a proporcionar una cobertura de riesgo interesante cuando participemos en productos que vayan más allá de los garantizados o las rentas fijas. No sólo es posible diversificar a partir de la contratación de diferentes productos, también cada vez en mayor medida las entidades nos van a ofrecer servicios de acceso a fondos de inversión que ya de por sí plantean la diversificación como una estrategia; no es obligatorio pero es recomendable e interesante.

Cada uno lo llamaba de una manera diferente, encontrará referencias a esta cuestión desde los más diversos prismas, sin embargo de lo que se trata, es de determinar cuál es el grado de riesgo que usted como inversor es capaz de asumir, debe tener en cuenta que la mayoría de los fondos de inversión, en teoría debieran ser todos, le van a informar rápidamente del nivel de riesgo que el producto presenta en una escala determinada, el riesgo lógicamente hace referencia a la posibilidad ya no sólo de obtener o no rentabilidad sino de perder incluso los capitales aportados.

¿El fondo de inversión es un producto vivo o me olvido de él?

Si estamos hablando de un fondo de inversión garantizado con un un plazo determinado, puede seguir su evolución, pero, obviamente no va a aportar grandes cosas dicho seguimiento. Para cualquier otro tipo de fondo de inversión no sólo es recomendable el seguimiento del producto, sino que diríamos, es imprescindible. Se trata de la única manera de asumir puntualmente la evolución de las inversiones personales, y en su caso de tomar decisiones como por ejemplo puede ser el cierre de las posiciones o contrario, el aumento de las aportaciones al fondo.

¿Qué buscas con tu inversión en fondos?

Por último lugar, y no menos importante, debemos tener muy claro qué es lo que desea con nuestra inversión. Esto no es una frase de perogrullo, lógicamente todos deseamos ganar, pero conviene saber cuánto estamos dispuestos a perder y cuanto aceptamos ganar, en los fondos de inversión como en todos los tipos de inversión saber cuándo entrar y cuándo retirarse es fundamental, diversificar nuestras inversiones y tener la capacidad de retirarnos en el momento justo es probablemente una de las claves fundamentales para un buen modelo de inversión personal.